Bisher haben wir gelernt, welche Strategien es im Optionshandel gibt. Doch wir müssen uns nun noch das Wissen für die Auswahl des Underlyings (Basiswert) aneignen.

Vorwort

In dieser Beitragsserie möchte ich euch das Wissen zum Thema Optionen vermitteln.

Ihr findet alle weiteren Beiträge zum Thema hier.

Rückblick

Wir haben nun schon die Grundbegriffe kennen gelernt. Außerdem wissen wir, was ein Put und was ein Call ist. Die mathematischen Grundlagen (Griechen), die hinter dem Optionspreis stecken, haben wir auch schon behandelt. Die erste Strategie (das Schreiben von Puts) kennen wir ebenfalls schon. Genauso, wie die zweite Strategie (das Schreiben von Calls), die dritte Strategie (das Schreiben von Spreads) und die vierte Strategie (Strangles und Straddles). Zu guter letzt haben wir die bisher fünfte Strategie (das Schreiben von Iron Condors) kennengelernt.

Mit diesem Grundwissen können wir uns nun passende Underlyings (Basiswert) suchen, auf die wir unsere Strategien anwenden wollen. Doch auf was sollte man dabei achten?

Die Auswahl des Underlyings

Um einen Basiswert für unseren Optionshandel auswählen zu können, müssen wir uns zuvor mit Unternehmenskennzahlen befassen. Die wichtigsten davon findest du nachfolgend aufgeführt.

Warum sollten wir uns die Kennzahlen so genau anschauen? Beim Optionshandel gibt es das ständige Risiko, dass Aktien bei der Ausübung eines Puts eingebucht werden. Und wenn das passiert, sollte es lieber ein Unternehmen sein, das wir auch wirklich längerfristig im Depot haben wollen würden. Ansonsten könnten uns sehr schlaflose Nächte bevorstehen…

- Du willst endlich den Rendite-Booster im Depot zünden?

- Du willst in allen Marktphasen – egal ob fallend oder steigend – Geld verdienen?

- Du willst dich endlich für deine Limit-Orders und fürs Warten bezahlen lassen?

- Die Statistik soll endlich auf deiner Seite sein?

- Du willst wissen, wie du mit Optionen jährlich 10 – 30 % Rendite erwirtschaften kannst?

Ertragskraft: Umsätze steigend und Gewinne vorhanden?

Der wichtigste Punkt bei der Bewertung eines Unternehmens ist meiner Meinung nach das Wachstum des Umsatzes und damit meistens (aber nicht immer) einhergehend auch des Gewinnes. In der heutigen Welt mit inflationierendem Geldsystem sollte ein Unternehmen immer wachsende Umsätze vorweisen können – andernfalls verliert es gegenüber den Konkurrenten automatisch an Marktanteil. Um auch wirklich gute, aufstrebende Unternehmen auszuwählen, würde ich ein Umsatzwachstum von jährlich 15 – 20 % voraussetzen. Außerdem sollte der Ausblick in die Zukunft konstant bis positiv sein.

Kennzahl Umsatzwachstum: jährlich 15 – 20 % mit konstantem bis positiven Ausblick

Tipp: Auf Englisch sucht man hier nach growth of revenue bzw. schaut sich den revenue von mehreren aufeinanderfolgenden Bilanzzeiträumen an

Ein wachsender Umsatz alleine bedingt jedoch noch kein gutes Unternehmen. Denn ohne Gewinn ist der ganze Umsatz nicht viel wert. Daher sollten wir uns als zweiten Faktor das Gewinnwachstum ansehen. Dieses sollte auch mindestens 15 – 20 % betragen, im Idealfall sogar noch höher. Damit ist sichergestellt, dass der Anteil des Gewinns am Umsatz gleichbleibend oder steigend ist – dies ist nämlich der langfristige Kurstreiber bei Aktien.

Kennzahl Gewinnwachstum: jährlich mindestens 15 – 20 % (gerne mehr als das Umsatzwachstum)

Tipp: Auf Englisch sucht man hier nach growth of earnings bzw. schaut sich die earnings von mehreren aufeinanderfolgenden Bilanzzeiträumen an

Achtung hier bei der Kennzahl der „Earnings per Share“ (EPS), welches durch Aktienrückkäufe verfälscht werden kann. Sprich, das Unternehmen hat zwar insgesamt den gleichen (oder im Extremfall sogar sinkenden) Gewinn, verteilt diesen aber auf immer weniger Aktien, da es aktiv Aktien am Markt zurückkauft. Damit muss ein steigender EPS nicht automatisch ein gutes Unternehmen anzeigen.

Dividende: ja oder nein? Und wenn ja, wie hoch?

Der nächste Punkt hat schon viele Diskussionen in der Börsenwelt verursacht. Es geht um die Frage, welches Unternehmen besser ist: eines, das Dividende ausschüttet, oder eines, welches dies nicht tut.

Meiner Meinung nach sind Unternehmen, die Dividende an ihre Anteilseigner ausschütten immer reinen Wachstumsunternehmen vorzuziehen. Dies hat mehrere Gründe:

- Dividenden können langfristig nur bei vorhandenen Gewinnen ausgeschüttet werden

- lange Dividendenhistorien beweisen, dass das Unternehmen schon mehrere Jahre oder Dekaden bewiesen hat, Gewinne zu erwirtschaften, selbst über mehrere Wirtschaftszyklen hinweg

- Falls man Aktien eingebucht bekommen hat, kann man bis zum Ausbuchen oder Verkauf Dividende kassieren. Damit einhergehend sind meist ein ruhigerer Schlaf und eine bessere Rendite durch den zusätzlichen Cashflow.

- Quasi alle Startups schütten am Anfang noch keine Dividende aus, da sie sämtlichen Cashflow für ihr Wachstum nutzen. Aber gerade hier ist das Risiko einer Pleite am höchsten. Setzt man daher auf ausschüttende Unternehmen führt dies automatisch zu einer Senkung des Risikos.

Meine Empfehlung: Suche dir nur ausschüttende Unternehmen aus!

Hat man sich bei diesem Punkt für dividendenzahlende Unternehmen entschieden, gilt es noch eine Mindestrendite der Ausschüttung zu definieren. Ich persönlich suche mir hauptsächlich Basiswerte aus, die eine Dividendenrendite von mindestens 2 % aufweisen. Gerne aber auch mehr. Ab 6 % aufwärts sollte man jedoch stutzig werden, denn hier könnte der Kurs zum Beispiel wegen einer bevorstehenden Dividendenkürzung oder Gewinnwarnung abgestürzt sein.

Kursverlauf: langfristig steigend?

Der Kurs des Unternehmens sollte langfristig steigend sein. Dazu schaut man sich mindestens 10 Jahre der Vergangenheit an. Dabei sollte der Preis der Unternehmens schön von links unten nach rechts oben laufen. Es dürfen auch gerne mal Übertreibungen nach oben oder unten dabei sein, das macht nichts.

Durch diese Filterung der möglichen Basiswerte werden automatisch Rohrkrepierer, welche seit Jahren nicht von der Stelle kommen oder sogar sinken, aussortiert. Hier zum Beispiel ein beliebter Dividendenwert, der aber vom Kurs her einfach echt schlecht läuft:

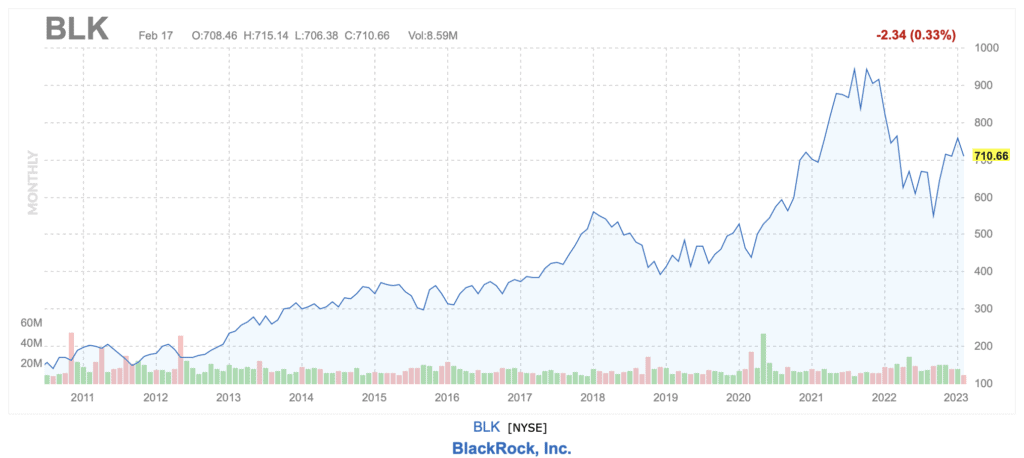

Und jetzt der langfristige Kursverlauf von BlackRock (Symbol BLK). Im Grunde geht es von links unten nach rechts oben. Genau das, was wir suchen.

langfristiger Kursverlauf: von links unten nach rechts oben

Woher bekomme ich die Kennzahlen für die Auswahl des Underlyings?

Eine sehr gute Seite, welche Filter für Kennzahlen anbietet, ist der Screener von Finviz.com.

Wer gerne mit meinen bevorzugten Filtereinstellungen Basiswerte suchen möchte, kann dies direkt hier tun: Screener mit meinen Einstellungen

Ansonsten kann man auch einfach in Google das Symbol des Unternehmens eingeben und stock dahinter schreiben. Anschließend einfach zu den Finanzdaten scrollen.

Beispiel-Google-Suche: BLK stock

- Du willst endlich unabhängiger von deinem Job / deinem Chef werden?

- Du willst deine Finanzen selbst in die Hand nehmen und nicht mehr auf dubiose Bankberater vertrauen?

- Du willst Geld nur noch für Dinge ausgeben, die dir wirklich wichtig sind?

- Du hast vor, in der Rente nicht in Armut zu leben?

- Du willst vielleicht sogar schon jetzt in Teilzeit arbeiten oder in Frührente gehen?

Wo kann man Optionen handeln?

Leider bietet nicht jeder deutsche Broker den Handel mit Optionen an. Und wenn, dann meistens mit horrenden Gebühren (z.B. 20 € Gebühr pro Trade – bei 50 € Prämie nicht sehr lukrativ…).

Meldest du dich über meinen Link (inkl. Eingabe des Gutscheincodes) an, kostet dich der Verkauf einer Option nur 3 $ bzw. 1,8 € (anstatt 3,5 $ und 2,0 €). Damit bleibt der Löwenanteil der Prämie bei dir und nicht beim Broker!

Konnte dir der Beitrag weiterhelfen?

Hast du das Prinzip verstanden?

Lass es mich gerne in den Kommentaren wissen.

Hi Manuel,

ein sehr interessanter Artikel wie ich finde. Vielen Dank schonmal hierfür. Ich habe zu den Auswahlkriterien allerdings eine Frage:

Du schreibst das du bei der Auswahl für ein Underlying ein Umsatz- und Gewinnwachstum von 15-20% pro Jahr voraussetzt. Bei aktuellen Trades von dir, wie beispielsweise auf die Aktie Blackrock, ist dies allerdings nicht der Fall, das Unternehmen hat für das Jahr 2022 sogar ein Umsatzrückgang von -12,7%. Das gleiche gilt auch für den Gewinn nach Steuern. Bei Kohls Corporations ist das ebenfalls der Fall, Umsatz und Gewinn sind sehr durchwachsen und nicht konstant steigend.

Was waren deine Beweggründe für die Trades bzw. warum hast du hier Trades eröffnet ohne das die wichtigen Kennzahlen passen?

Vielen Dank schonmal für deine Rückmeldung.

Viele Grüße Max

Hallo Max,

danke für deinen Kommentar und das Lob 🙂

Zu deiner Frage:

1) Blackrock: Du hast Recht, dass 2022 das Umsatz- und Gewinnwachstum negativ war. Dies kommt aber durch den Bärenmarkt in 2022. Da die Firma über Verwaltungsgebühren ihren Gewinn macht, sinkt dieser natürlich, wenn das verwaltete Vermögen sinkt. Ansonsten hat Blackrock eine schöne Steigerung drinnen über die letzten Jahre und Jahrzehnte, siehe hier:

2) KSS: Bei Kohls hast du recht. Hier habe ich damals eine hohe Prämie mitgenommen unter der Prämisse, dass ich mir die Aktie nicht einbuchen lasse. Das sieht man auch schön an den Rollvorgängen.

Grüße aus Vietnam,

Manuel

Hallo Manuel,

vielen Dank für deine schnelle Auskunft zu deinen Beweggründen der Trades.

Also siehst du die 15-20% ehr als Richtwert und nicht als must have Kriterium an? Bzw. Schaust dir den Durchschnitt eines längeren Zeitraumes (größer 5-10 Jahre an)?

Den Aktien wie z.b. nestle, p&g oder mondelez hatten zwar immer ein steigenden Umsatz aber auch nicht zwingend über 15%.

Danke für die Infos

Weiterhin viel Erfolg und eine gute Zeit in Vietnam 🙂

Grüße aus Unterfranken,

Max

Hey Max,

gerne, freut mich, wenn ich weiterhelfen kann 🙂

Ja genau, das ist ein Richtwert. Solange man den einhält kann eigentlich nicht viel passieren. –> Eher für Anfänger gedacht.

Je mehr Erfahrung man hat, desto eher kann man auch mal kurzfristig davon abweichen, da man weiß, wie man die Trades reparieren kann.

Gerade auch bei sehr großen Unternehmen wird es selten so hohe Umsatzsteigerungen geben. Da bin ich dann auch oft zufrieden, wenn nur die Inflationsrate und ein bisschen was gesteigert wird. Ich meine, wo soll denn eine Coca Cola noch viel mehr Umsatz erwirtschaften? Ist ja eh schon so gut wie die ganze Welt erschlossen.

Dankeschön 🙂

Grüße,

Manuel